Resumo da notícia

-

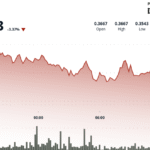

Ripple prevê explosão do mercado criptográfico no Brasil até 2026.

-

Stablecoins podem unir bancos e exchanges sob nova regulação.

-

Apenas 1% de adoção pode revolucionar o sistema financeiro.

O mercado financeiro brasileiro está planejando viver uma revolução e, segundo a Ripple, basta 1% de adoção das criptomoedas para que tudo mude. Essa foi a previsão ousada feita por Silvio Pegado, diretor-geral da Ripple na América Latina, durante o Blockchain Conference Brasil Talks, realizado por Felipe Escudero e o Cointelegraph Brasil como aquecimento para o evento oficial de novembro.

Com um tom confiante, Pegado afirmou que o Brasil caminha para se tornar um dos líderes mundiais na adoção de stablecoins e ativos tokenizados, especialmente após a regulamentação das VASPs (prestadoras de serviços de ativos virtuais) pelo Banco Central.

“1% já é suficiente para destruir tudo”, disse o executivo. “Esse pequeno percentual de penetração no mercado de câmbio já cria uma transformação estrutural na forma como o dinheiro circula.”

As stablecoins estão deixando de ser um tema restrito aos entusiastas da criptografia e entrando definitivamente no radar dos bancos e das grandes empresas. Pegado explicou que esse movimento é imediato, pois resolve problemas de velocidade, custo e eficiência nas transações internacionais.

“Um pagamento internacional que leva de três a sete dias úteis pode ser liquidado em segundos, com taxas quase nulas”, destacou. “A diferença é brutal. A experiência é parecida com o Pix, mas em escala global.”

De acordo com ele, a Ripple, tradicionalmente conhecida pelo XRP Ledger, já migrou de uma empresa de software para uma provedora de infraestrutura financeira global. A companhia agora possui licenças regulatórias, oferece serviços de custódia institucional e lançou sua própria stablecoin, a RLUSD (Ripple Dollar), totalmente lida em títulos públicos de curto prazo e auditada por empresas independentes.

A convergência entre bancos e criptomoedas

Segundo Pegado, a chegada das novas regras do Banco Central vai unir dois mundos antes separados: o das corretoras de câmbio e o das exchanges de criptomoedas.

“Os bancos vão poder operar com stablecoins e oferecer câmbio digital de forma segura, obedecendo às mesmas normas já aplicadas ao câmbio tradicional”, explicou. “Isso vai abrir um mercado trilionário que hoje ainda está engajando.”

Ele reconhece que há recebimento entre instituições tradicionais, mas afirma que o avanço é uma evolução. “O problema nunca foi o IOF. O problema é pagar 3,5% de spread numa operação. Quando isso cair para centavos, o mercado vai migrar naturalmente.”

Para o diretor da Ripple, o Brasil está bem posicionado para essa transição. “A infraestrutura do Pix criou uma cultura digital de pagamentos instantâneos. Isso vai acelerar a acessibilidade das stablecoins como meio de pagamento internacional”, inspirado.

Mesmo com a excitação, Pegado confirma que ainda há muitos mitos e preconceitos. “Há quatro anos, quando eu chegava num banco e conhecia em criptografia, os executivos levantavam da mesa. Hoje, quando eu falo em tokenização ou stablecoin, eles querem saber mais”, contou.

A empresa participa de associações como a Abracan (Associação Brasileira de Câmbio) para educar o setor bancário sobre o potencial da tecnologia blockchain. “Nosso trabalho é mostrar que não se trata de lavagem de dinheiro, e sim de eficiência financeira e inclusão digital”, afirmou.

Esse movimento, segundo ele, é impulsionado também por uma mudança geracional. “Os novos executivos são digitais. Eles crescem com a internet, entendem blockchain e querem soluções rápidas. Quando eles estão no comando dos bancos, o jogo muda completamente”, anterior.

A tokenização como segunda onda

Além das stablecoins, Pegado acredita que a tokenização de ativos do mundo real (RWA) será uma próxima grande revolução. “Estamos falando de transformação de imóveis, títulos e contratos em tokens negociáveis com liquidez instantânea. Isso muda a base do mercado financeiro”, explicou.

Para o executivo, essa segunda onda vai consolidar o que as stablecoins obtiveram. “Se o mercado de câmbio é de trilhões de dólares, imagine quando começarmos a tokenizar ativos reais. O impacto econômico será gigantesco.”

Ele cita o exemplo do JPMorgan, que lançou recentemente a plataforma Kinexys para tokenização institucional, e acredita que o Brasil pode seguir o mesmo caminho. “O país tem regulação avançada e um ecossistema de fintechs muito maduro. É o ambiente perfeito para liderar essa transformação.”

Pegado afirma que a regulação das stablecoins pelo Banco Central será o ponto de virada. “Quando o mercado entende que está tudo dentro da lei, os bancos vão correr para lançar seus próprios produtos digitais. Vai ser uma corrida maluca por eficiência.”

Ele prevê que 2026 será o ano em que as transações com stablecoins finalmente ganharão escala real no Brasil, começando com apenas 1% do mercado e crescendo exponencialmente. “Depois que o primeiro grande banco entrar, os outros virão em sequência. A competição vai ser por experiência e velocidade.”

Para o executivo, o impacto vai muito além da especulação. “O mercado está cansado de tokens sem Rússia. A próxima fase das criptomoedas será sobre soluções reais — pagamentos, remessas, crédito, custódia e tokenização. A Ripple está aqui para isso.”

Fontecointelegraph